Учимся работать с НДС часть 3 - авансы поставщикам (1С:Бухгалтерия 8.3, редакция 3.0)

2016-12-08T14:03:45+00:00 Продолжаем серию уроков (предыдущая часть) по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Продолжаем серию уроков (предыдущая часть) по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Сегодня мы рассмотрим: "Учёт НДС с авансов, оплаченных поставщикам".

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя. Чтобы не пропустить выход новых уроков - подписывайтесь на рассылку.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим

Ситуация для учёта

Мы (ООО "НДС") подписали договор с ООО "Поставщик" на поставку нам товара на сумму 150 000 рублей (включая НДС).

По условиям договора мы должны перечислить аванс в размере 60% от суммы, указанной в договоре, то есть 90 000 рублей.

- В 1 квартале мы согласно договора перевели аванс поставщику в размере 90 000 рублей.

- Во 2 квартале ООО "Поставщик" отгрузил нам товар на всю сумму, указанную в договоре (150 000 рублей).

Требуется оформить эти операции в программе 1С:Бухгалтерия 8.3 (редакция 3.0), а также посчитать НДС за каждый квартал.

Суть урока

Мы зачтём НДС с уплаченного аванса (90 000) в 1 квартале, отразив его в книге покупок за 1 квартал.

Затем мы зачтём НДС со всей суммы (150 000) во 2 квартале, отразив его в книге покупок за 2 квартал.

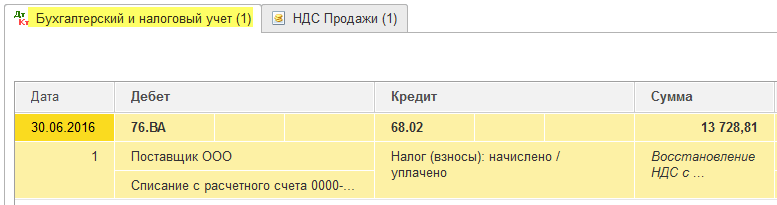

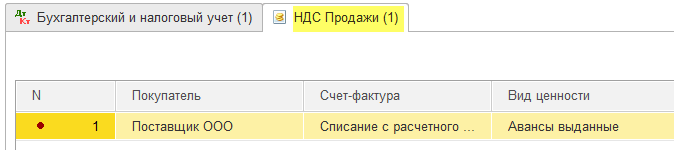

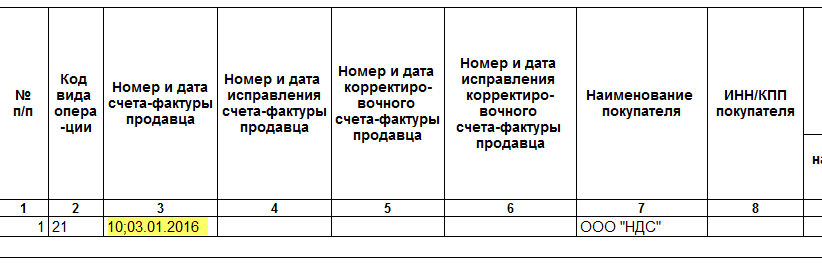

Наконец, мы начислим (восстановим) зачтённый в 1 квартале НДС с аванса (90 000), отразив его в книге продаж за 2 квартал.

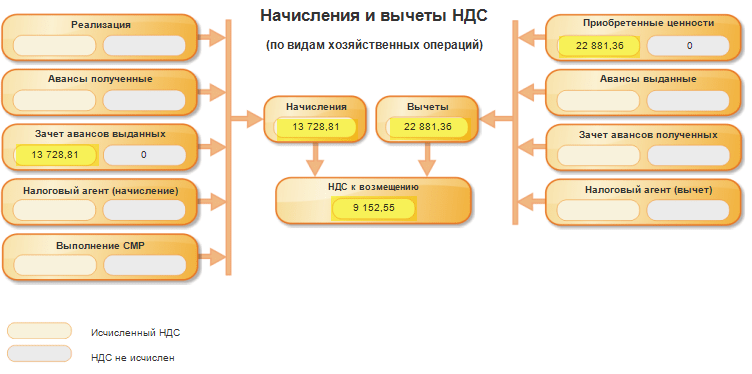

Итого к возмещению:

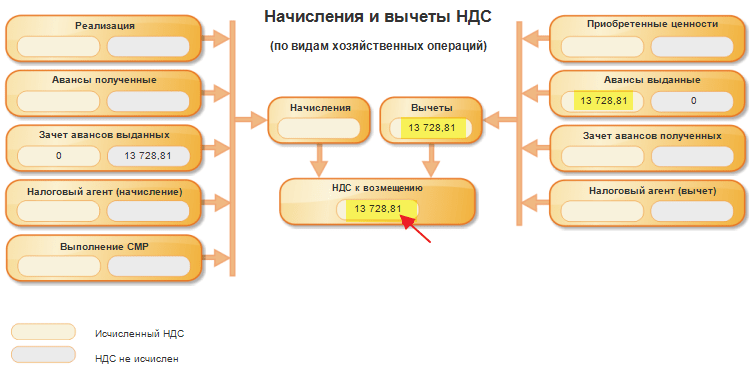

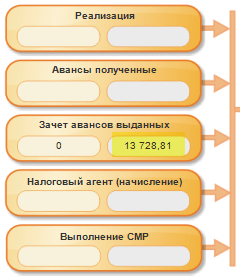

- За 1 квартал будет НДС 90 000 * 18 / 118 = 13 728.81

- За 2 квартал 150 000 * 18 / 118 - 13 728.81 = 9 152.54

1 квартал

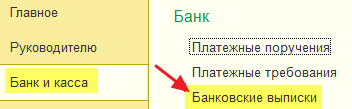

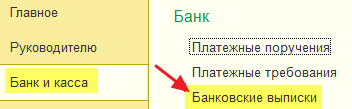

Проводим выписку по банку

Заносим в программу банковскую выписку от 01.01.2016 на перечисление аванса в размере 90 000 рублей для ООО "Поставщик":

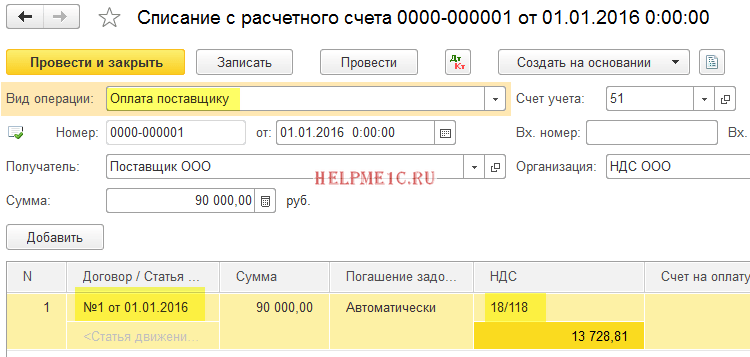

Списание с расчётного счёта будет таким:

Следует обратить внимание на следующие пункты:

- Вид операции "Оплата поставщику".

- Отдельный договор (№1 от 01.01.2016) в рамках которого будут осуществляться расчёты по этой сделке.

- Выделенный НДС по расчётной ставке (18/118).

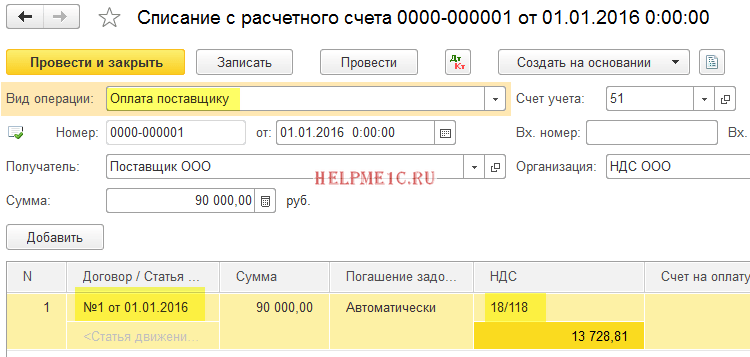

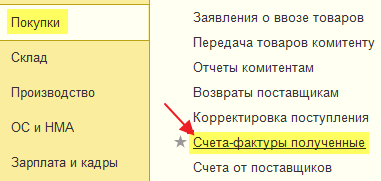

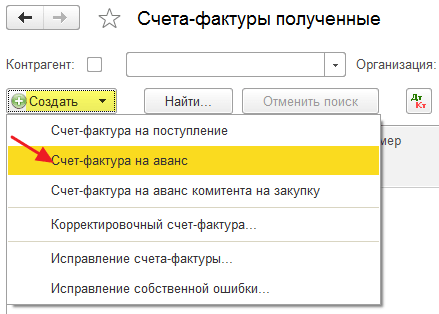

Заносим счёт-фактуру на аванс поставщику

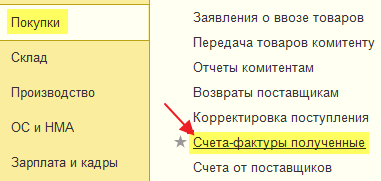

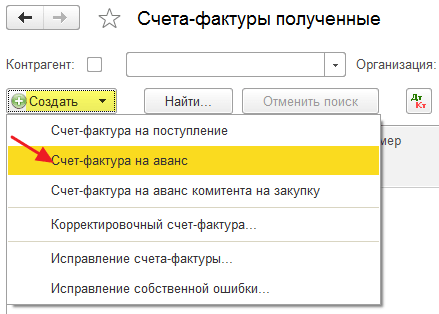

Получив от ООО "Поставщик" экземпляр счёта-фактуры на перечисленный нами аванс заносим его в базу:

Создаём новый документ:

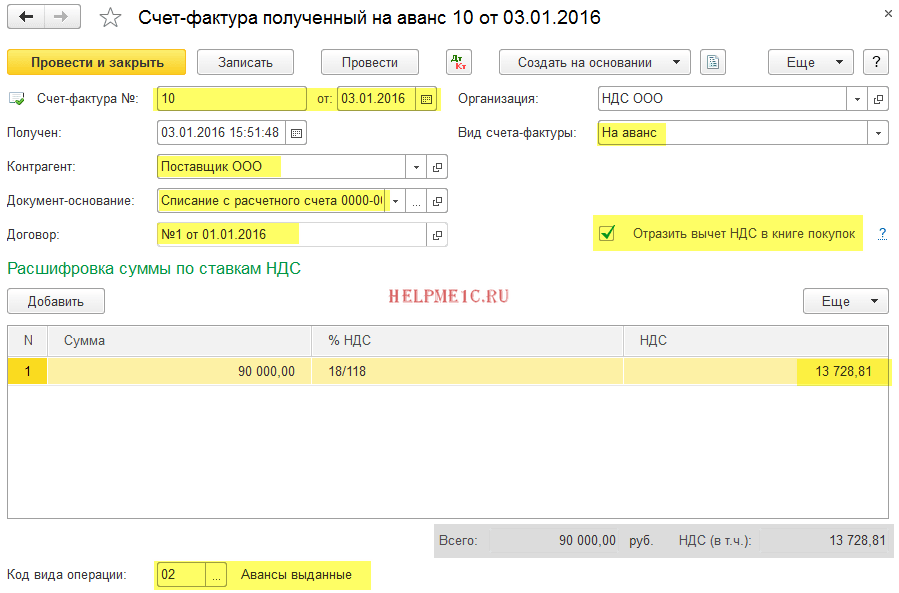

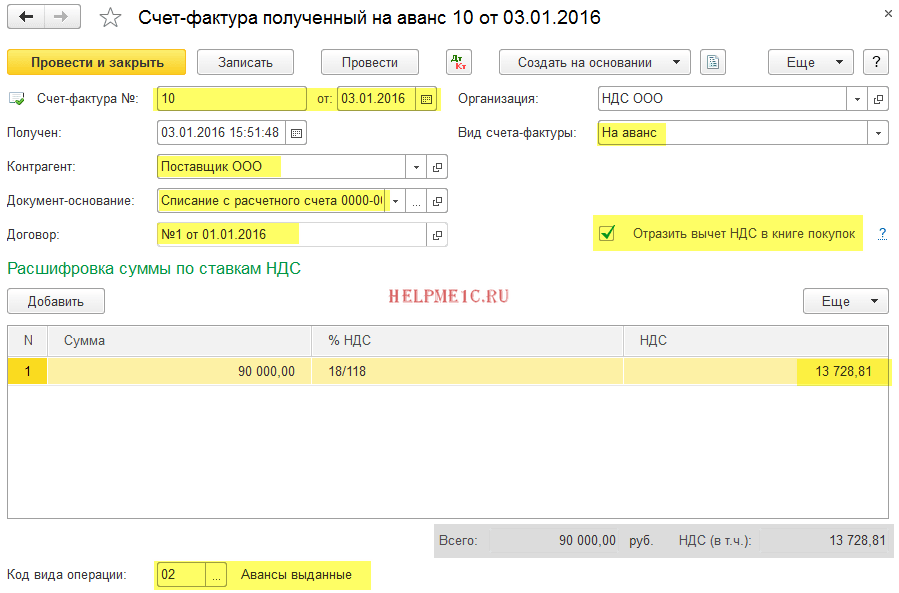

Созданный счёт-фактура на аванс будет таким:

Следует обратить внимание на следующие моменты:

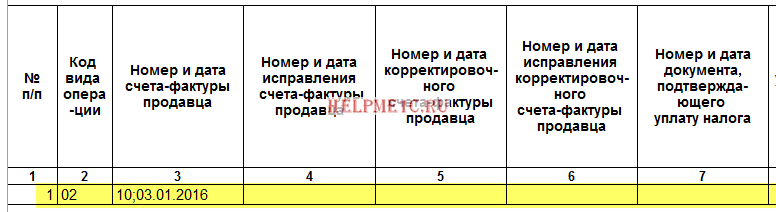

- Номер и дата, указанные в счете-фактуре от поставщика (№10 от 03.01.2016).

- Вид счета-фактура: "На аванс".

- Документ-основание: банковская выписка, по которой мы перечислили аванс с нашего расчетного счета на счет поставщика.

- Установленная галка "Отразить вычет НДС в книге покупок".

- Код вида операции 02 "Авансы выданные".

Проводим созданный счет-фактуру (кнопка "Провести и закрыть").

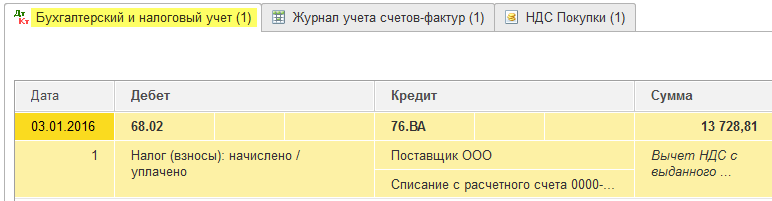

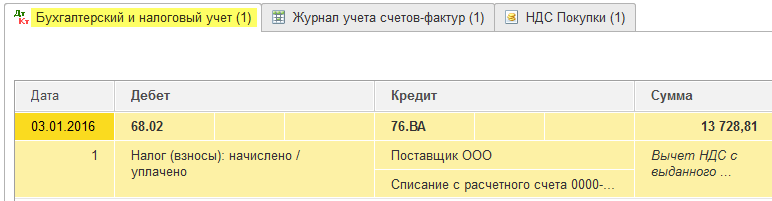

Разбираем проводки и движения регистров...

- Отразили вычет НДС с перечисленного аванса в дебет 68.02 в корреспонденции с кредитом 76.ВА (НДС по авансам и предоплатам выданным).

Регистр "Журнал учета счетов-фактур" пропускаем, он нам не интересен (см. первый урок).

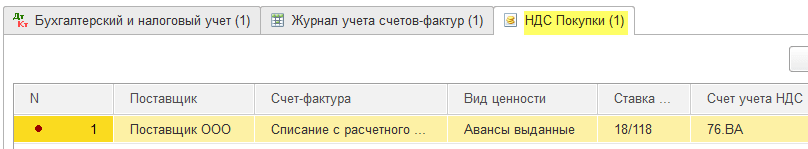

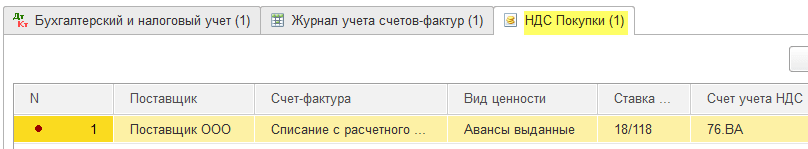

- Запись в регистр "НДС Покупки" обеспечивает попадание выданного аванса в книгу покупок.

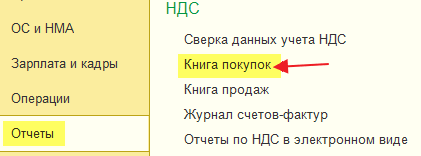

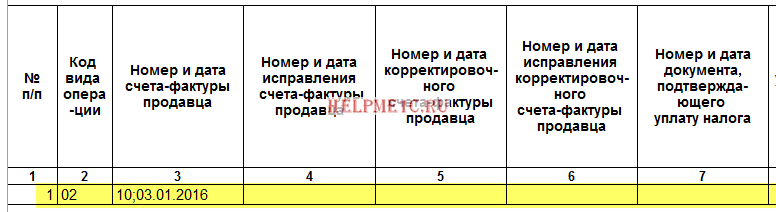

Формируем книгу покупок

Формируем книгу покупок за 1 квартал:

А вот и полученный счет-фактура на аванс:

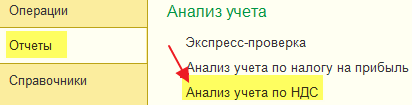

Смотрим итоговый НДС к возмещению за 1 квартал

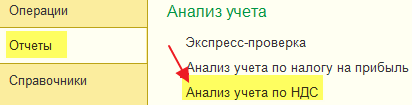

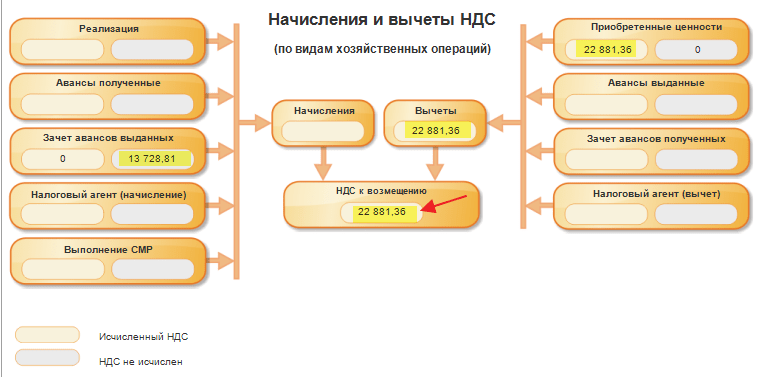

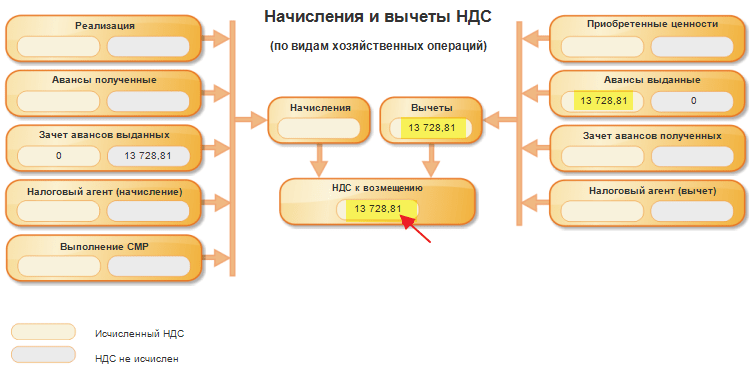

Других хозяйственных операций в 1 квартале больше не было, а значит смело формируем "Анализ учета по НДС":

НДС к возмещению за 1 квартал получился 13 728 рублей 81 копеек:

2 квартал

Поступление товара

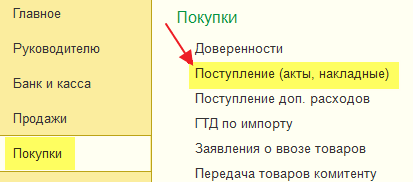

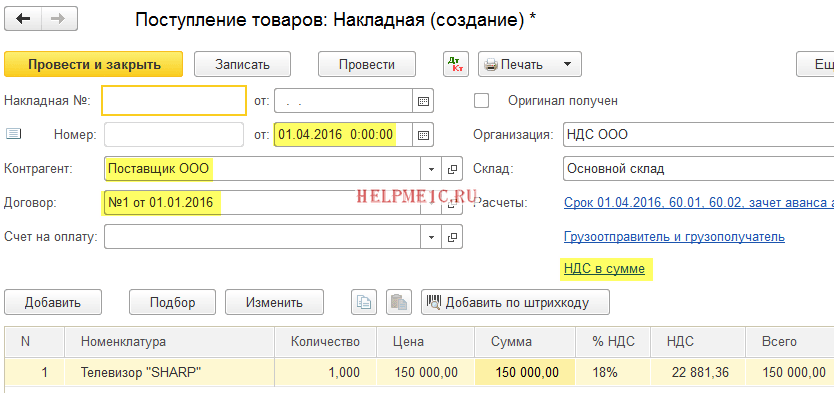

Заносим в программу поступление товара от ООО "Поставщик" 01.04.2016 на сумму 150 000 рублей (включая НДС):

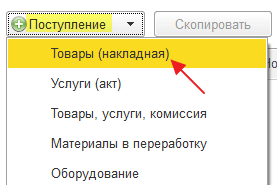

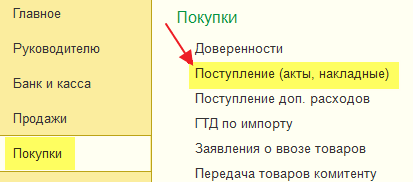

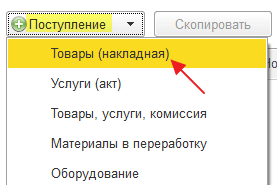

Создаём новый документ:

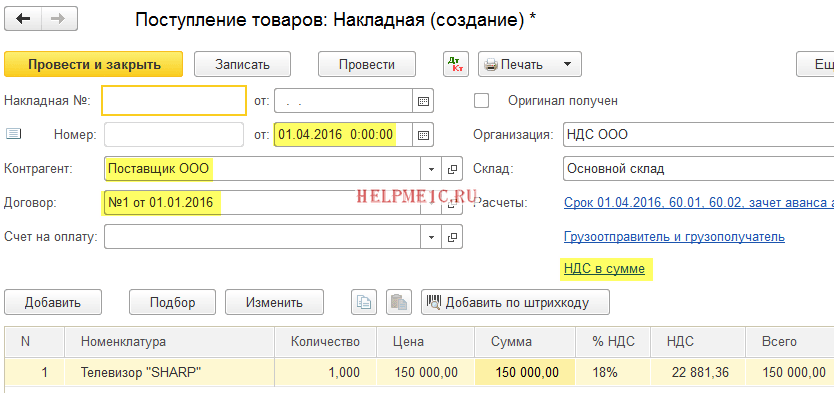

Накладная от поставщика будет такой:

В полученной от поставщика накладной сумма "без ндс" не была выделена отдельной строкой. Поэтому перед заполнением табличной части мы установили способ расчета налога как "НДС в сумме".

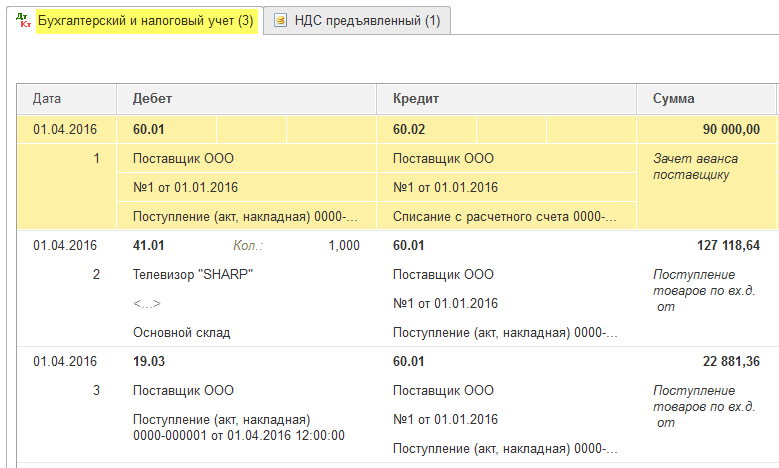

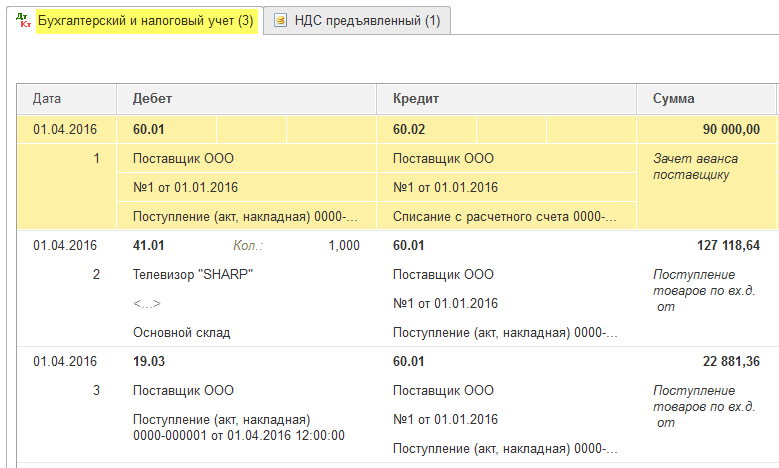

Разбираем проводки и движения регистров...

- Зачли ранее уплаченный аванс поставщику в дебет 60.01 в корреспонденции с кредитом 60.02 на сумму 90 000 рублей.

- 127 118.64 (150 000 за минусом НДС) ушли на себестоимость товара (в дебет 41.01 счета) в корреспонденции с нашей задолженностью перед поставщиком (кредит 60.01).

- 22 881.36 ушли на "входящий" НДС, который мы примем к зачету (дебет 19.03) в корреспонденции с нашей задолженностью перед поставщиком (кредит 60.01).

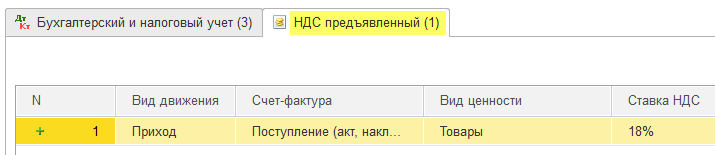

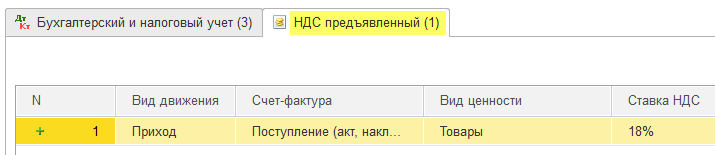

- Запись (со знаком +, приход) в этот регистр накапливает наш "входящий" НДС (аналогично записи в дебет 19 счета).

Вместе с накладной ООО "Поставщик" передал нам обычный счет-фактуру от 01.04.2016 на сумму 150 000 рублей (включая НДС).

Для его регистрации заходим в только что созданный документ "Поступление товаров" и в самом низу:

Не будем подробно разбирать проводки и движения этой фактуры, так как мы уже занимались этим в первой части.

Это НДС с единственного счета-фактуры полученного от поставщика во втором квартале на сумму 150 000 (включая НДС): 150 000 * 18 / 118 = 22 881.36.

А как же уже принятый к зачету НДС в размере 13 728.81 за 1 квартал по уплаченному авансу в размере 90 000, спросите вы?

И будете совершенно правы.

Ведь НДС с аванса, взятого нами в зачет в 1 квартале, должен быть начислен (восстановлен) нами к уплате во 2 квартале, когда поступил товар и нами был получен обычный счет-фактура от поставщика на полную сумму.

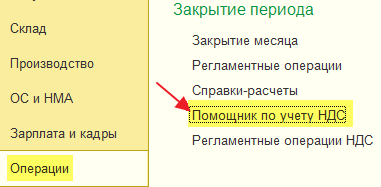

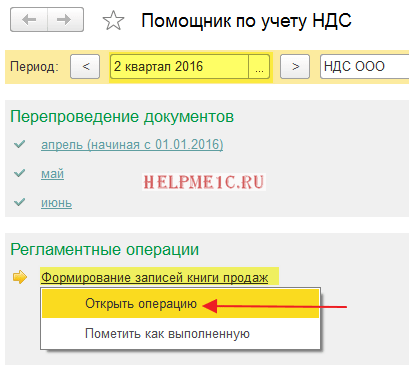

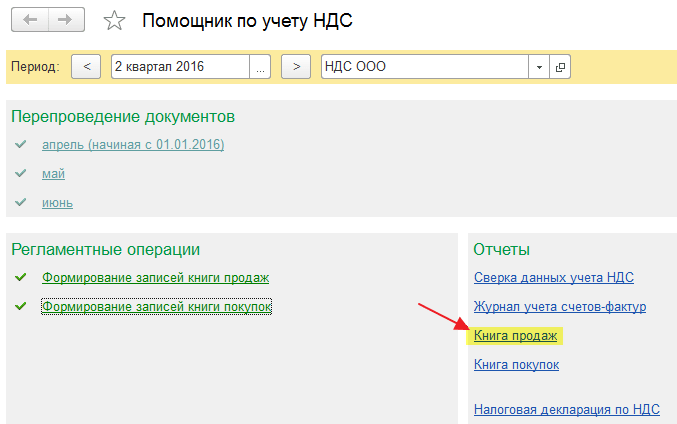

Чтобы восстановить взятый в зачет с уплаченного аванса НДС заходим в "Помощник по учету НДС":

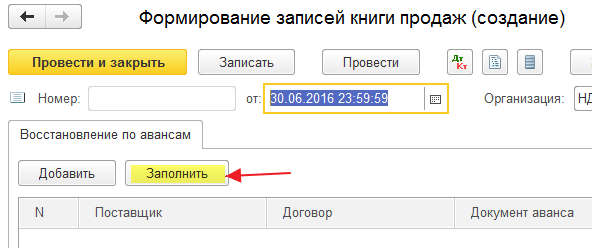

В открывшемся документе переходим на закладку "Восстановление по авансам" и нажимаем кнопку "Заполнить":

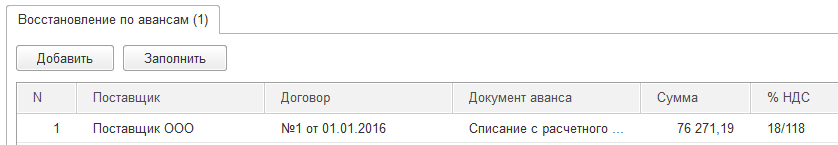

Программа обнаружила, что аванс, НДС с которого был взят нами в зачет в 1 квартале, был зачтен (документ обычный счет-фактура по тому же покупателю и договору) во 2 квартале.

И теперь его НДС нужно восстановить к уплате через книгу продаж - иначе мы бы взяли в зачет НДС с аванса дважды:

Проводим документ "Формирование записей книги продаж" через кнопку "Провести и закрыть":

Продолжаем серию уроков (предыдущая часть) по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Продолжаем серию уроков (предыдущая часть) по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).![]()